So wählt Finanzpolster seine ETFs aus und folgende ETFs sind im Depot

Im letzten Artikel hast du gelernt, welche 8 Kriterien, die du bei einem Investment in ETFs beachten sollst. In diesem Artikel zeigt dir Finanzpolster nach welchen Kriterien er seine ETFs auswählt und welche ETFs er im Depot bei Flatex hat.

Nach folgenden Kriterien wählt Finanzpolster seine ETFs aus

ETFs unterscheiden sich hauptsächlich in folgenden Kriterien: zugrundeliegender Index, Replikationsmethode, Kosten, Art der Gewinnverwendung (ausschüttend oder thesaurierend), wo der ETF aufgelegt ist, Fondsvolumen und Sparplanfähigkeit.

Zugrundeliegender Index

Bei der Zusammenstellung des Portfolios hat Finanzpolster breit gestreute Indizes ausgewählt um den Gesamtmarkt so gut wie möglich abzudecken. Durch die breite Streuung reduziert sich gleichzeitig das Risiko.

Um das Risiko weiter zu diversifizieren, hat Finanzpolster zusätzlich in einen ETF investiert, der börsennotierte Immobiliengesellschaften und Real Estate Investment Trusts (REITs) beinhaltet.

Sonst hat Finanzpolster keine ETFs mit regionalen Schwerpunkten (z.b DAX) oder Branchen Schwerpunkten (Technologieunternehmen) im Portfolio.

Replikationsmethode

Finanzpolster hat versucht vorwiegend keine synthetisch nachgebildeten ETFs zu kaufen. Wie im Artikel 8 Kriterien, die du bei einem Investment in ETFs beachten sollst erklärt, haben synthetisch nachgebildete ETFs ein zusätzliches Risiko.

Fondsvolumen

Bei der Auswahl hat Finanzpolster nur ETFs beachtet, die ein Fondsvolumen von mehr als 100 Mio. USD haben. Kleine Fonds werden seltener gehandelt und eine Transaktion könnte daher teurer sein.

Darüber hinaus sind Fonds, die zu klein werden, für die Fondsgesellschaften unrentabel und werden geschlossen.

Kosten

Kosten sind nicht alles. Dennoch achtet Finanzpolster bei der Auswahl darauf, die Kosten (jährliche Verwaltungskosten der Fondgesellschaft für den ETF) so niedrig wie möglich zu halten. Denn bei einem Anlagehorizont von 15-20 Jahren summieren sich die Kosten ordentlich.

Ausschüttende ETFs vs thesaurierende ETFs

Sowohl ausschüttende ETFs als auch thesaurierende ETFs haben ihre Vorteile. Daher hat Finanzpolster sowohl ausschüttende als auch thesaurierende ETFs im Portfolio.

Sparplanfähigkeit

Für Finanzpolster ist es wichtig, dass ein ETF auch sparplanfähig ist. Bevorzugt wurden ETF Anbieter mit einem kostenlosen ETF Sparplan.

Wo der ETF aufgelegt ist.

Da in Österreich keine ETFs aufgelegt werden, muss man ausländische ETFs kaufen. Um sich nicht mit steuerlichen Angelegenheiten befassen zu müssen, hat Finanzpolster ausschließlich ETFs im Portfolio, die einen steuerlichen Vertreter in Österreich haben. Diese Fonds nennt man Meldefonds. Wie man rausfinden kann, ob es sich um Meldefonds handelt, kannst du im Artikel Praktische Tipps für deinen ersten ETF nachlesen.

Welche ETFs hat Finanzpolster im Portfolio?

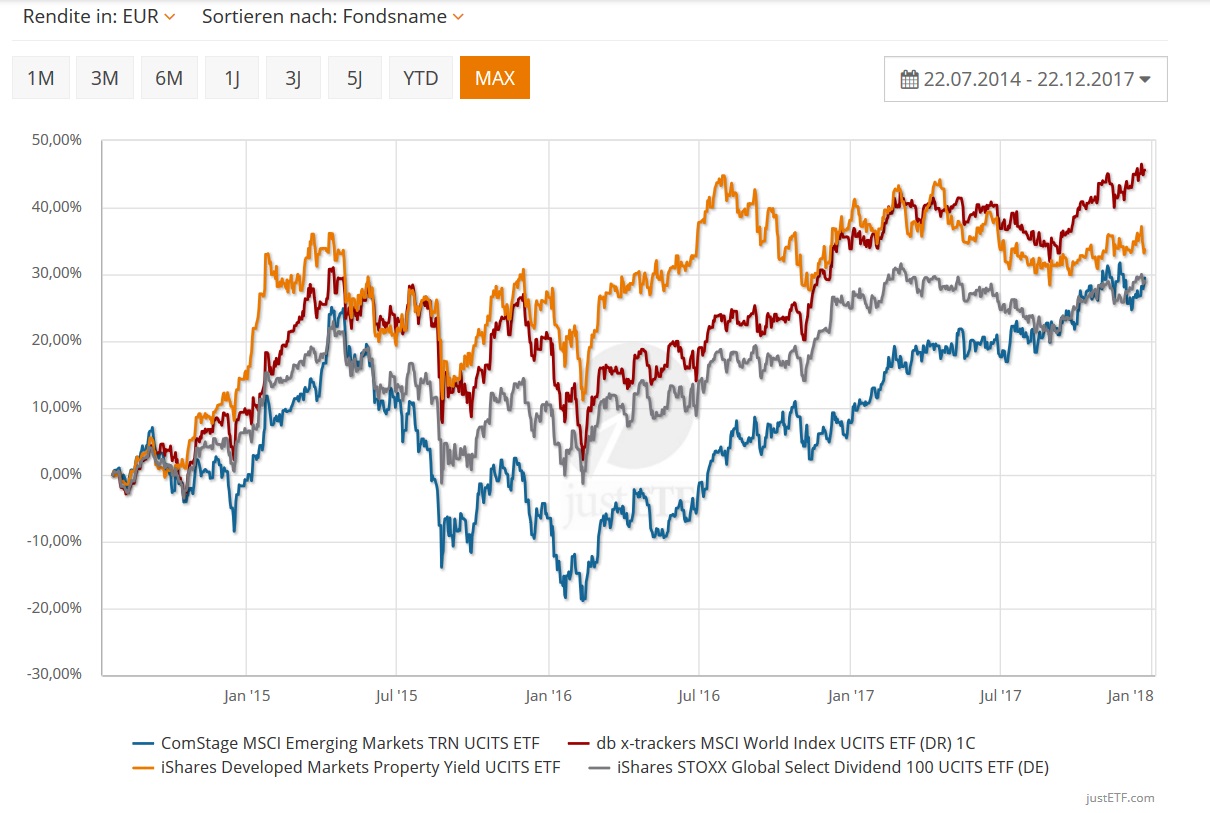

Um den Markt so gut wie möglich abzubilden, hat Finanzpolster sich für folgende 4 ETFs entschieden: db x-trackers MSCI World Index UCITS ETF (DR) 1C ETF, ComStage MSCI Emerging Markets TRN UCITS ETF, iShares STOXX Global Select Dividend 100 UCITS ETF (DE) ETF und iShares Developed Markets Property Yield UCITS ETF.

db x-trackers MSCI World Index UCITS ETF (DR) 1C ETF, der den MSCI World Index nachbildet, beinhaltet über 1600 Aktien von 23 Industrieländern. Die Gesamtkosten sind mit 0,19% p.a. sehr gering und Dividenden werden automatisch wiederveranlagt. Der ETF wird über einen monatlichen Sparplan bei Flatex kostenlos bespart.

Aktien folgender Unternehmen sind unter anderem im ETF: Apple Inc., Microsoft Corp, Amazon, Facebook, Alphabet Inc, JOHNSON & JOHNSON, MCDONALDS CORP, NESTLE SA, PEPSICO INC, PROCTER & GAMBLE etc.

Der MSCI World hat in den letzten 40 Jahren eine beeindruckende durchschnittliche Rendite von 8-9% p.a.

Um das Portfolio weiter zu streuen, hat Finanzpolster gleichzeitig den ComStage MSCI Emerging Markets TRN UCITS ETF im Depot. Mit diesem ETF investiert man in ungefähr 845 Unternehmen aus den Emerging Markets. Die Kosten sind mit 0,25% p.a ebenso recht gering. Es handelt sich um einen thesaurierenden Fond, der mit Swaps nachgebildet wird. (Anmerkung: seit 2018 schüttet dieser ETF die Erträge aus.)

Seit der Entstehung des Index in den 80er Jahren hat MSCI Emerging Markets eine Rendite von über 10% p.a im Durchschnitt erreicht.

Um nicht zu lange auf die Weihnachtsgeschenke zu warten, hat sich Finanzpolster zusätzlich für folgende Dividenden ETFs entschieden:

Der iShares STOXX Global Select Dividend 100 UCITS ETF (DE) ETF schüttet mind. 4 mal im Jahr Dividenden aus, was sehr motivierend ist. Der zugrundeliegende Index beinhaltet 100 Unternehmen mit hoher Dividendenausschüttung aus Industrieländern weltweit. Beinhaltet sind u.a folgende Werte: ROYAL DUTCH SHELL PLC CLASS B, SOCIETE GENERALE, ALLIANZ, TOTAL SA, INTEL CORPORATION CORP etc. Die Gesamtkosten sind mit 0,46% p.a schon etwas höher. Dividenden (bisher) über 5% p.a und tendenziell steigend.

iShares Developed Markets Property Yield UCITS ETF ebenso ein ausschüttender ETF beinhaltet 305 börsennotierten Immobiliengesellschaften und Real Estate Investment Trusts (REITs) aus Industrieländern unter Ausschluss von Griechenland. Die Gesamtkosten sind mit 0,59% auch etwas höher. Dafür wird das Portfolio noch weiter gestreut und man profitiert vom Immobilienboom. Der ETF schüttet 4-mal im Jahr Dividenden aus. Mindestens 2% p.a, momentan sind es 3% p.a.

Fazit

Das ETF Portfolio von Finanzpolster beschränkt sich auf 4 einfache ETFs. Bei der Auswahl legt Finanzpolster viel Wert auf breite Streuung, niedrige Kosten, physische Replikation des Index, Sparplanfähigkeit und großes Fondvolumen.

Hier muss deutlich festgehalten werden, dass es sich hier um keine Kaufempfehlungen handelt, sondern nur die persönliche Meinung vom Finanzpolster.

Im nächsten Artikel Praktische Tipps für deinen ersten ETF zeigt dir Finanzpolster wie du konkret einen ETF auswählen und beim Broker deines Vertrauens kaufen kannst.

Finanzpolsters Erfahrungsbericht zu Flatex findest du hier.

Wenn du dich gerne mit anderen aus der Community austauschen möchtest, trete in unserer neu gegründeten Facebook Gruppe bei.

Teile deine Meinung!

Welche ETFs hast du im Depot? Nach welchen Kriterienwählst du ETFs? Schreibe einen Kommentar und diskutiere mit!

Hallo Finanzpolster,

Zuerst einmal möchte ich ein großes Lob für deinen Blog aussprechen. Ich lese deine Artikel sehr gerne, da sie „finanzwissenschaftliche“ Aspekte verständlich vermitteln.

Nun zu meiner Frage:

Warum hast du dich bei der Auswahl deines ETFs zur Abbildung des STOXX Global Select Dividend 100 für den ETF von iShares entschieden und nicht etwa für den von Xtrackers? Er ist zwar synthetisch abgebildet und die Gesamtkostenquote ist um 0,04% höher, das Fondsdomizil ist aber Luxemburg. Liege ich richtig in der Annahme, dass man sich bezogen auf die Dividendenzahlungen hier die Quellensteuer in Deutschland (iShares) „spart“?

Mir ist zwar bekannt, dass man sich bei Dividenden aus Deutschland die Quellensteuer zurückholen kann, dies ist aber aufwendig und man bekommt nicht die gesamte Differenz auf die österreichische KeSt zurück.

Wie sieht Finanzpolster diese Thematik?

LG

H.

Hi H.

Danke für deine Frage.

Ich habe mich damals aus folgenden Gründen für den STOXX Global Select Dividend 100 entschieden::

-Es ist etwas günstiger als Xtrackers

-kein Swap

-damals konnte man über Flatex diesen ETF kostenlos monatlich über einen Sparplan besparen

Was die Steuer betrifft: Ich kenne die Problematik mit der Quellensteuer, wenn man eine Div von einer deutschen AG bekommt. Dann wird dir sowohl vom deutschen als auch vom österreichsichen Fiskus Steuer abgezogen. Das ist vermutlich bei Fonds anders. Laut meinen Abrechnungen, die ich über Flatex erhalte, werden mir von meinen Ausschüttungen keine Quellensteuer verrechnet sondern nur die Kest. In der Fondsebene bezahlte Steuer wurden gegengerechnet. Daher hab ich bei meinen letzen Ausschüttungen ca. 15% anstatt 27,5% Steuer bezahlt.

schöne Grüße aus Wien

Vielen Dank für die Antwort! Das habe ich nicht gewusst. Werde mich somit vermutlich auch für die Variante ohne swap entscheiden.

LG

H

Hi,

du empfiehlst flatex für ETF-Sparer. Macht das bei einem Dividenden-ETF, wie du ihn ja hast wirklich Sinn? Immerhin werden ja bei jeder Dividendenzahlung von flatex Gebühren erhoben…so dass die Dividende nicht bei dir, sondern bei flatex landet. Da ist doch ein anderer Onlinebroker, wie comdirect viel sinnvoller oder?

Grüße Thomas

Hi Thomas,

Flatex verrechnet nur eine Gebühr bei ausländischen (nicht österreichischen und deutschen) Dividendenausschüttungen auf Aktien. ETFs sind daher ausgenommen.

schöne Grüße

Hi Finanzpolster,

macht es deiner Meinung nach Sinn ETFs und Einzahlaktien zu haben. Oder ist es besser entweder oder?

lg Davinchi

Hi Davinchi,

Gerd Kommer empfiehlt als Privatperson eher in breit gestreute ETFs zu investieren, anstatt Stockpicking zu machen. Er ist der Meinung, dass die wenigsten auf Dauer die richtigen Stocks picked.

Mir wäre dieser Ansatz zu langweilig. Ich habe ETFs in meinem Depot, die ich langfristig monatlich bespare. Darüber hinaus, habe ich einige wenige Einzelaktien um meine Spiellust zu befriedigen. 😉